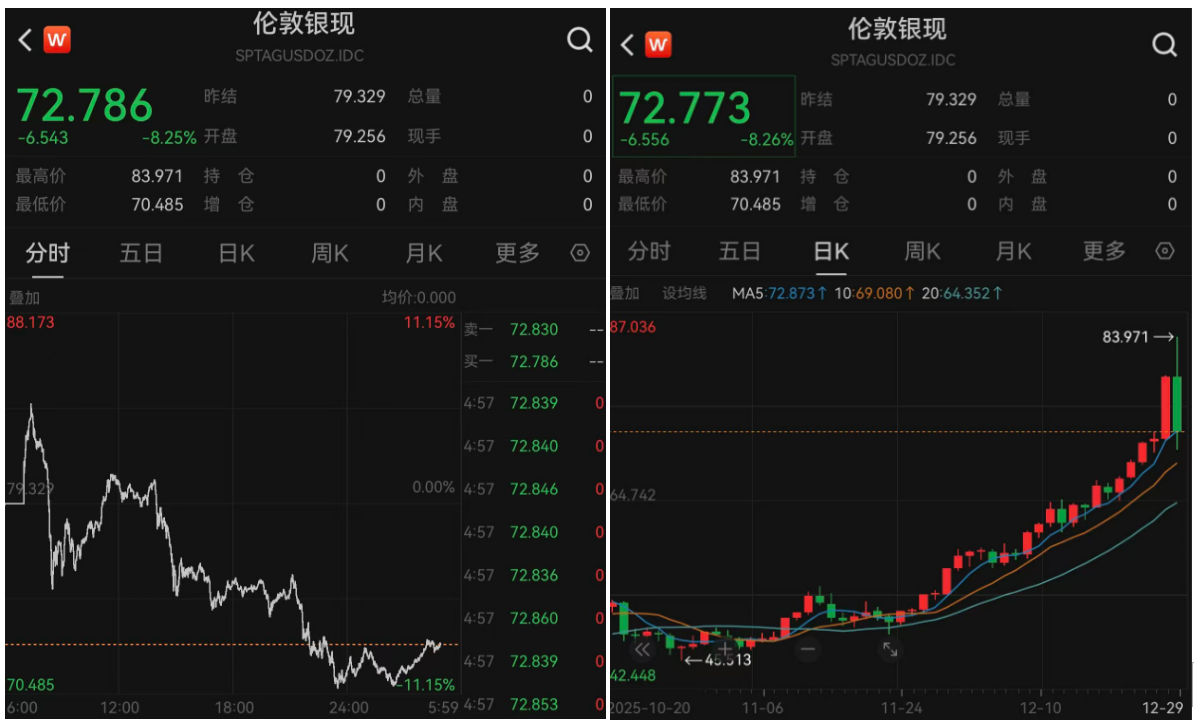

财联社12月30日讯(编辑 史正丞)近期以白银为首的金属上涨狂潮周一遭遇明显调整,随着深夜美盘阶段的跌势加剧,金银铂钯期货和现货均录得显著跌幅。

截至发稿,现货白银从周一早盘一度上涨近6%,转为跌超8%,日内一度跌近11%,振幅超过16个百分点;Comex白银也跌超7%。早些时候收盘的沪银期货夜盘也收跌超8%。

受此拖累,现货黄金和Comex黄金日内跌近200美元,单日跌幅超过4%。现货和期货铂金跌近13%,钯金产品也跌超15%。

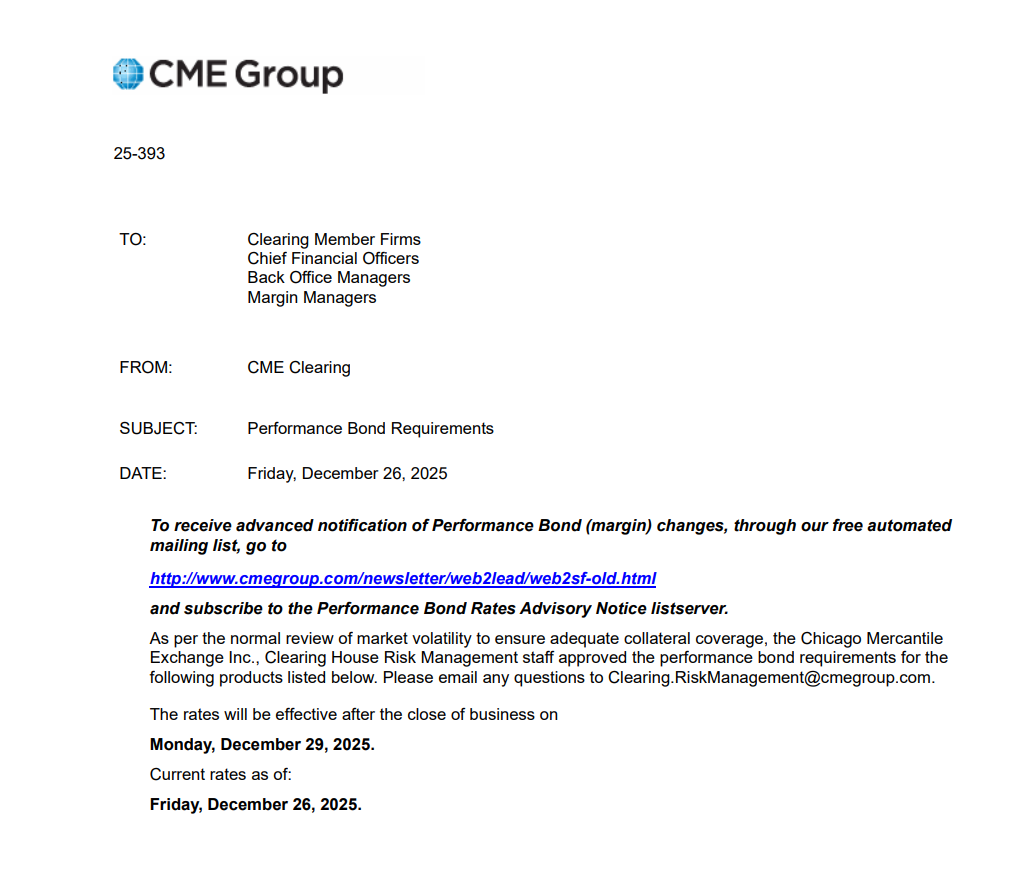

消息面上,芝商所集团上周五发布保证金调整通知,全面上调白银、黄金、铂金、钯金、碳酸锂等近期热门合约的期货及对应结算价交易合约(TAS)的履约保证金。新的保证金要求于周一(12月29日)收盘后生效。

在期货品种遭遇热炒时,交易所通常会通过“降杠杆”以降低市场失序风险。不过,由于芝商所与白银炒家的对决太过有名,所以更容易受市场关注。

简而言之,1980年和2011年两次白银历史大顶,都与芝商所有密切关系。2010至2011年期间,白银在量化宽松和欧债危机的推动下,从8.5美元飙升至接近50美元。而在当时白银创出历史新高后,芝商所短短两周内连续5次上调保证金,抽掉市场中最激进资金的杠杆,引发单周25%的大幅跳水。

(来源:TradingView)

更有名的则是上世纪7、80年代的“亨特兄弟炒银破产”事件。当时德州石油富豪亨特兄弟通过大量囤积白银期货爆炒银价,短时间内将白银从6美元炒到近50美元。面对市场的投机情绪,当时的纽约商品交易所连续多次、翻倍上调保证金,并最终宣布白银期货合约“只能平仓、不能加仓”。

不出意外,亨特兄弟很快就被清盘,白银价格也快速回归个位数。

不过今时不同往日,与白银过去两次暴涨主要由投机主导不同,这一轮上涨的确存在实物供应收紧的支撑,或称之为“结构性供需失衡”。

由于白银是出色的电导体,工业上常用于电路板和开关、电动汽车与电池,银浆也是太阳能电池板的重要组成部分。另外与黄金一样,白银也常被用于制造银币和银饰品,由于单价显著低于黄金,颇受零售消费者喜爱。

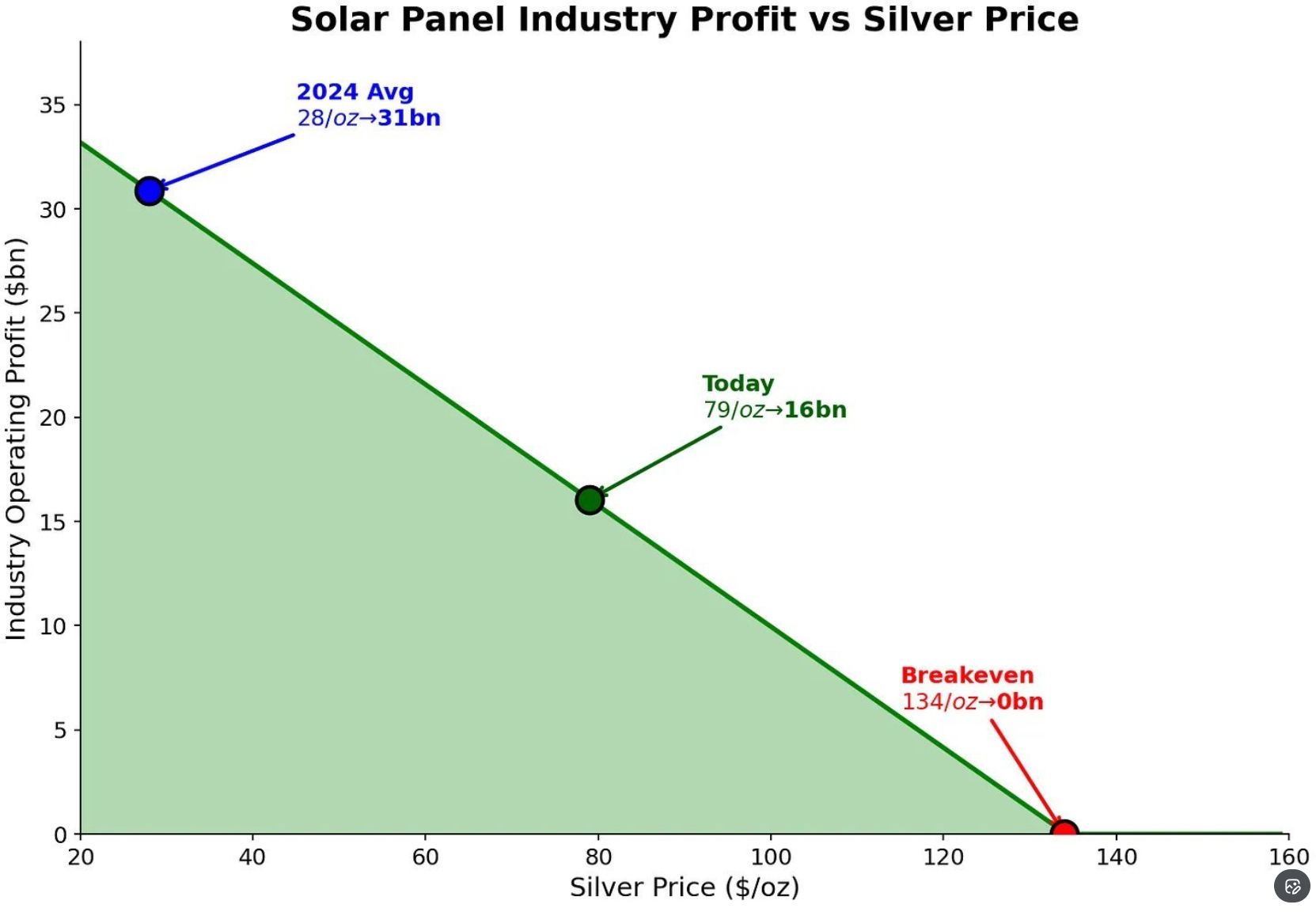

因此,白银价格也是各国工业政策密切关注的动向。知名白银多头交易员Karel Mercx在社交媒体上分享称,过去一年里,光伏行业利润已从310亿美元降至160亿美元,如果白银暴涨到每盎司134美元,光伏产业将无利可图。

(来源:Karel Mercx)

另外,由于潜在的美国关税影响,交易商在美国囤积金属也会挤压海外市场供应。

眼下白银涨幅远超黄金的状况,还有一层关键因素:白银市场的盘子要小得多。

以伦敦市场为例,目前存放在伦敦的白银总价值约为650亿美元,而黄金的价值则接近1.3万亿美元。对于黄金而言,伦敦市场背后有一块重要的“压舱石”——大约7000亿美元的实物黄金,主要由全球各国央行存放在英格兰银行金库中。当市场遭遇流动性挤压时,这些黄金可以被出借,从而在事实上使各国央行扮演起 “最后贷款人”的角色。而白银并不存在这样的战略性储备。